九游娱乐(中国)网址在线则两立场异日盈利增速差下落-九游娱乐(中国)网址在线

炒股就看金麒麟分析师研报九游娱乐(中国)网址在线,泰斗,专科,实时,全面,助您挖掘后劲主题契机!

中金点睛

中金扣问

成长与价值当作A股投资者要点照顾的一组立场,自2019年以来走势分化进程愈发赫然,对组合逾额收益的影响日益显赫。那么影响成长与价值轮动的底层逻辑是什么?何如分析成长相对价值逾额收益的开头?以及何如从收益开头登程去判断异日两立场的竖立价值?本文但愿从这些问题登程张开扣问。

Abstract

摘要

本文使用国证成长指数表征成长立场,使用国证价值指数表征价值立场。中枢论断如下:

► 成长相对价值的逾额收益开头于两立场盈利差和估值差的变化。从历史上看,估值差对逾额收益的孝顺长期有用,盈利差对逾额收益早期基本无孝顺,2019年之后孝顺度快速上升。

► 咱们以为异日两立场的盈利差和估值差均会对逾额收益保管较高孝顺度。鉴于盈利差在2018年及之前对两立场逾额收益孝顺度不高,因此预判异日时,有用规划在于大约有用判断两立场历史盈利差或估值差变化,而非两立场历史逾额收益情况。

► 关于两立场盈利差,咱们以为其存在宏不雅的地产周期与经济拐点、中不雅的企业人命周期两个底层逻辑,同期具有微不雅的一致量度EPS这一个不雅测维度。咱们以为宏不雅因素是根底原因(宏不雅地产周期和经济拐点从大环境上决定了异日成长和价值的盈利变化处所),中不雅因素是胜仗原因(在宏不雅因素和产业策略影响下,企业插足不同人命周期,实现盈利的终了),微不雅因素不可称之为原因,更合适称为提前量度。

► 关于两立场估值差,咱们以为存在以下三个要津逻辑:①盈利不变时,增量资金推动估值变化(投资者结构变化维度);②估值达到极点位置后,异日可能会均值回应(立场拥堵度维度);③市集普涨时,高BETA立场估值升迁更高(A股举座涨跌维度)。

► 当两立场盈利差和估值差的判断处所相悖时,短期走势关注估值差处所,历久走势关注盈利差处所。

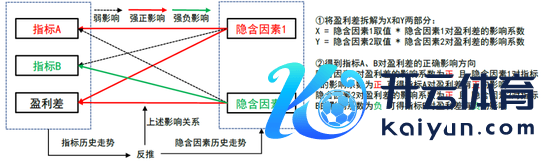

图表1:本文逻辑结构

辛勤开头:中金公司扣问部

Text

正文

盈利差变化的底层逻辑

咱们最初聚焦于盈利维度,分析两立场盈利变化的底层逻辑。咱们以为,两立场的盈利各别存在宏不雅的地产周期与经济拐点、中不雅的企业人命周期两个底层逻辑,同期具有微不雅的一致量度EPS这一个不雅测维度。从三者对盈利差影响的逻辑来看,咱们以为宏不雅因素是根底原因(宏不雅地产周期和经济拐点从大环境上决定了异日成长和价值的盈利变化处所),中不雅因素是胜仗原因(在宏不雅因素和产业策略影响下,企业插足不同人命周期,实现盈利的终了),微不雅因素不可称之为逻辑,更合适称为一个不雅测角度。

宏不雅逻辑:地产周期和经济拐点

咱们最初从宏不雅的视角,探讨影响成长与价值盈利增速差的因素。咱们在此使用主因素分析来进行分析,使用主因素分析的原因和哄骗逻辑参考附录2,一句话轮廓,主因素分析不错从宏不雅规划和两立场盈利差中,提真金不怕火驱动其取值变化的潜在因素,并可笔据对潜在因素取值的分析,得回影响两立场盈利差的宏不雅逻辑。

图表2:主因素分析逻辑默示图

辛勤开头:Wind,中金公司扣问部

接管进攻的宏不雅规划,与异日盈利差共同进行主因素分析。咱们将宏不雅规分别为增长、货币、信用、通胀、国外五类,与盈利差共同进行主因素分析。其中增长规划包括GDP同比、10Y国债利率同比变化、A股指数同比涨幅;货币规划包括M1同比、M2同比、10Y国债利率同比变化;信用规划包括信用利差同比变化;通胀规划包括物价同比变动(CPI和PPI同比平均值)、商品指数同比涨幅;国外规划包括10Y好意思债利率同比变化、好意思元兑东说念主民币同比变化。为体现宏不雅规划对盈利差判断的跳跃性,咱们使用6个月后的盈利同比增速差,当作盈利差的代理规划。同期受疫情的影响,无数宏不雅数据在2020年出现较大波动,梓里们在进行主因素分析时剔除2020年全年的数据,2021年的宏不雅数据使用2年复协议比。

从分析扫尾来看,有两个潜在因素对异日盈利差具有较为显赫的影响。图表3展示了主因素分析所拆解出的前10大潜在因素,对各规划的影响进程。不错看到,对异日盈利差有较大影响的主如果前两个潜在因素,咱们称潜在因素1为地产周期因素,潜在因素2为经济拐点因素。两个潜在因素的定名逻辑请参考敷陈原文。

图表3:两个潜在因素对异日盈利差具有较为显赫的影响

辛勤开头:Wind,中金公司扣问部

具体落地在哄骗层面,咱们不错基于以下逻辑,来从宏不雅层面量度成长与价值立场的异日盈利同比增速:

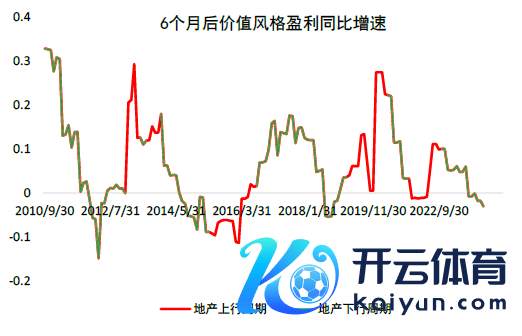

► 通过对地产周期的描绘,判断价值立场的异日盈利增速。具体描绘相貌不错笔据潜在因素1的角落变化处所(与地产周期反向变动),或笔据M1、M1M2剪刀差的角落变化处所(与地产周期同向变动)。比如按照以下司法:若相接两个月M1同比和M1M2剪刀差同比均角落上行,则插足地产上行周期,直到相接两个月M1同比和M1M2剪刀差同比均角落下行,插足地产下行周期。图表4展示了按照该司法分别后的地产周期内,价值立场6个月后的盈利同比变化情况。不错看到,地产周期基本能反应历史上大部分时点的价值立场盈利变化处所。

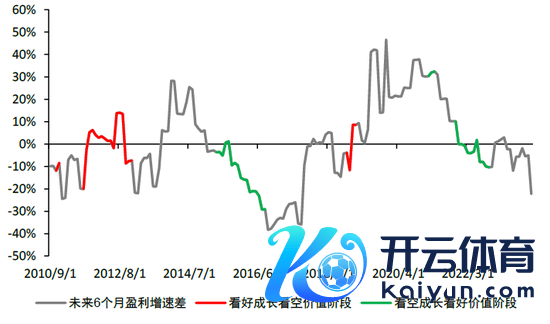

► 通过对经济拐点的描绘,判断成长立场的异日盈利增速。经济拐点的描绘相对复杂,不错笔据潜在因素2的角落变化处所来判断,也不错使用经济规划的角落变化来判断。咱们构建一个相对严格的判断准则:当①工业加多值同比角落上行(下行)、②M2同比角落上行(下行)、③物价同比角落下行(上行)、④国债利率同比角落下行(上行)、⑤好意思债利率同比角落下行(上行),这5个要求同期知足时,以为经济插足到拐点气象,利好(利空)异日的成长立场盈利增速,如果当月不知足上述5个要求同期触发的要求,则延续上个月的气象判断。图表5展示了按照该司法判断的经济气象内,成长立场6个月后的盈利同比变化情况。不错看到,咱们的判断大约一定进程契合成长立场的盈利变化处所。

► 当对成长和价值异日盈利增速的判断处所相悖时,咱们不错得回相对详情的两立场异日盈利增速差变化处所。如果看好成长看空价值,则两立场异日盈利增速差上升;如果看好价值看空成长,则两立场异日盈利增速差下落。图表6展示了上述气象的历史时段。

► 当对成长和价值异日盈利增速的判断处所交流期,谈判通过其它维度信息来判断两立场异日盈利增速差。具体逻辑与技艺请参考后头两个末节。

图表4:地产周期能部分反应价值立场盈利变化处所

辛勤开头:Wind,中金公司扣问部

图表5:经济气象能部分反应成长立场盈利变化处所

辛勤开头:Wind,中金公司扣问部

图表6:对成长和价值异日盈利增速判断处所相悖的期间

辛勤开头:Wind,中金公司扣问部

中不雅逻辑:企业人命周期

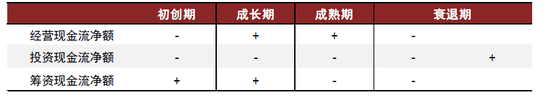

立场的盈利增永劫常背后存在企业人命周期的变化。企业人命周期表面以为,企业的发展每每会资格初创期、成历久、熟习期、零落期四个阶段。其中,初创期企业处于立异和市集探索阶段,财务特征为积极寻求融资,收入和利润不是关注要点;成历久企业处于扩大规划业务和市集规模的阶段,财务特征为寻求收入的快速增长,同期实现一定的盈利终了;熟习期企业处于业务发展和市占率相对清楚的气象,财务特征为敬重盈利智力和鼓励报恩;零落期企业处于市集份额迟缓萎缩的阶段,财务特征为粗野对外投资以寻求新的收入增长点。不错看到,企业人命周期能一定进程反应产业趋势,当关注产业趋势所带来的立场盈利增永劫,不错聚焦于立场因素股处于成长与熟习期的公司数目。

咱们参照Dickinson(2011)[1]论文中的技艺,使用企业现款流来度量企业人命周期。具体度量技艺请参考敷陈原文。

图表7:现款流与企业人命周期的对应干系

辛勤开头:《Dickinson V .Cash Flow Patterns as a Proxy for Firm Life Cycle》(Dickinson V, 2011),中金公司扣问部

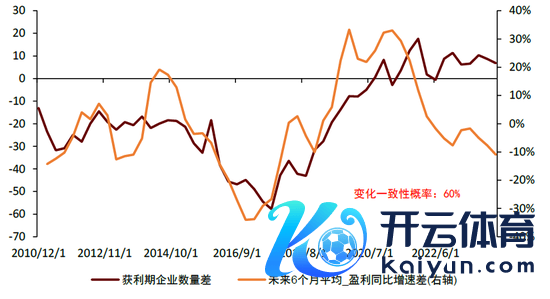

使用企业人命周期来反应反应立场盈利差的变化。咱们按照上述司法,分别蓄意国证成长和国证价值指数处于成长与熟习期的因素股数目,并将两者相减,来反应成长相对价值的产业趋势强弱,并进一步用该规划判断成长相对价值异日盈利增速差的变化。咱们将成长与熟习期同一称之为“赢利期”。图表8展示了两立场赢利期企业数目差,与两立场异日6个月平均盈利差之间的干系,不错看到,两者的走势具有较高的一致性,证明两立场现时的企业人命周期对两立场异日的盈利增速具有精湛的指点意旨。

在践诺哄骗时,咱们不错笔据两立场现时赢利期企业数目差的环比变化,来判断两立场异日盈利增速差的环比变化处所。历史回测看,两者变化处所一致的概率为60%,具有一定的判断有用性。

图表8:赢利期企业数目差能有用指点两立场异日的盈利增速

辛勤开头:Wind,中金公司扣问部

微不雅视角:一致量度EPS

分析师一致量度净利润能一定进程预示成长与价值异日盈利差的情况。从微不雅(个股)角度看,咱们不错借助分析师对国证成长与国证价值指数[2]不才一财年EPS同比增速的量度,来判断成长与异日盈利差的变化情况。由于分析师会在不同期点量度下一财年的EPS情况,为便捷比拟,咱们登科4个季末时点的一致量度值,即每年二季度末对过去年报量度、每年三季度末对过去年报量度、每年四季度末对过去年报量度、每年一季度末对上年年报量度(截止到4月30日公布)。

从扫尾看,各时点量度有用性举座较强,三季末和四季末的量度从处所准确率来看最为有用,二季末的量度偏弱但也有一定有用性。突如其来的是,尽管每年一季末最邻比年报发布截止日,但其量度准确率是通盘四个时点最低的,咱们猜度背后的原因在于Wind统计指数一致量度净利润时,在一季末的时点,如果因素股未公布年报,则对下一财年的量度是指对客岁年报的量度;而若其时因素股依然公布了年报,则对下一财年的量度是指对过去年报的量度,而非客岁年报的量度。以上风物导致一季末的立场指数EPS量度掺杂了不同庚份的信息,使量度准确性裁汰。因此在提出要点关注三季末和四季末的量度扫尾,一季末和二季末的扫尾也有益旨但可能有用性稍弱。在践诺哄骗时,咱们不错在每季度末,笔据其时的一致量度盈利差同比变化情况,来判断行将公布的年报年度,两立场的盈利同比增速差变化处所。一~四季度末的判断胜率分别为62.50%、71.43%、85.71%、85.71%。

估值差变化的底层逻辑

估值是金钱价钱与金钱EPS的比值,即包含了无法被盈利解说的、其它通盘大约影响金钱价钱的因素。由于影响估值的因素无边,单篇敷陈难以一齐涵盖先容,咱们尽可能从估值变化的3个要津逻辑登程来进行分析,即①立场盈利不变时,投资者结构的变化带来增量资金属性的变化,一定进程影响立场的估值(资金面逻辑);②当立场的估值和情谊达到极点位置后,异日可能会出现估值维度的均值回应(拥堵度逻辑);③市集普涨时,高BETA立场估值升迁更高(BETA逻辑)。

资金面逻辑:投资者结构变化

投资者结构的变化带来增量资金属性的变化,一定进程影响立场的估值。在盈利不变(基本面已被订价)的情况下,投资者结构的变化带来具有特定立场偏好的增量资金,从而影响两立场估值的各别。例如来说,2019 ~ 2021年头这段期间内,A股市集外资的占比快速上升,成长股抱团风物赫然,即便拥堵度规划涌现成长相对价值依然处在了高拥堵气象,但跟着抱团的进一步延续,成长相对价值的估值差进一步扩大。因此,投资者结构变化是影响两立场估值差的进攻因素。

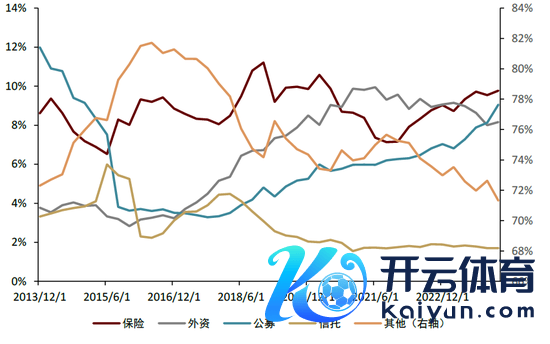

将投资者分为公募、保障、外资、相信、其它5种类型,度量其市集规模。具体度量技艺请参考敷陈原文。得回各样投资者的市集规模后,咱们将其除以A股总目田清楚市值,得回各样投资者的规模占比数据,如图表9。

图表9:各样投资者的规模占比

辛勤开头:Wind,中金公司扣问部

从与两立场估值差的干系看:

► 公募:操办性不彊。公募规模占比在2014年头~2015年3季度之间迟缓下落,并在2015年4季度之后抓续上升,其与两立场估值差的波段走势操办性不彊。

► 保障:比年来负操办赫然。2018年之前,保障规模占比与两立场估值差有一定正操办性,而从2018年头于今,干系由正操办转为负操办,即保障规模占比上升时,相对利好价值立场的估值升迁。其可能原因在于2018年头我国启动执行新司帐准则IFRS9,保障公司所购买金钱无法再像之前归入“可供出售类金融金钱”,而只可相对较优地归入“以公允价值计量且变动计入其他综合收益”,在该账户下金钱价钱的波动不计入当期损益,而是计入其他综合收益,惟一分成派息需要计入利润表,因此保障资金在比年来对股息率较高的价值立场更为偏好,体现为保障规模占比与两立场估值差具有负操办性。

► 外资:比年来正操办赫然。2016年底深股通珍爱启动,之后外资规模占比抓续上升,并在2021年1季度达到峰值,该时点一样为两立场估值差的顶部位置;之后外资规模占比和两立场估值差均抓续下落,两者比年来正操办性赫然。其可能原因在于外资在选股时愈加看中公司的成长性和盈利智力,因此外资的流入助推成长立场估值的相对升迁。

► 相信:举座负操办。从2013年以来的走势看,相信规模占比与两立场估值差有较为赫然的负操办干系,这可能与相信资金偏好低波动、高分成的价值型股票有一定干系。

► 其他投资者:举座正操办。其它类型包括除上述4类投资者以外的其它通盘投资者类型,如私募、产业成本、个东说念主投资者,等等。从2013年以来的走势看,其他投资者规模占比与两立场估值差有较为赫然的正操办干系,这可能与其他投资者主要包含风险偏好进程较高的私募、产业成本、个东说念主投资者等,这些投资者相对偏好高收益高波动的的成长型股票。

因此,咱们不错笔据市集投资者结构变化的不雅察与忖度,来判断两立场异日估值差的变化处所。当判断外资以偏激他类型投资者规模占比上升时,看好成长立场估值的相对升迁;当判断保障以及相信规模占比上升时,看好价值立场估值的相对升迁。

拥堵度逻辑:立场拥堵度

如果把盈利看作念金钱的胜率,则估值则更接近金钱的赔率。在现在对金钱赔率的扣问中,拥堵度是一个常见的扣问处所。拥堵度反应了金钱在情谊、往返、技妙策议等维度的过高/过低气象,如果金钱处于过于拥堵的气象,则赔率较低,异日估值可能下落;如果金钱处于过于冷清气象,则赔率较高,异日估值可能上升。

咱们在之前敷陈《量化竖立系列(14)行业与立场竖立新视角:完全收益判断体系》中,构建了从拥堵度的视角来判断各立场异日完全收益的模子。赫然,拥堵度险些不影响立场异日的盈利变化情况,因此该模子也可用来判断两立场异日的估值差变化,当两立场的拥堵气象存在各别时,咱们不错得回对两立场异日估值差变化处所的判断。

图表10:不同拥堵度下,成长相对价值异日估值差变化处所

辛勤开头:Wind,中金公司扣问部

拥堵度更合适判断两立场估值差扩大的情形,对估值差松开(相对看空成长)的判断需严慎。咱们按照图表10中的技艺,笔据每个月底两立场的拥堵气象,来判断下个月两立场的估值差变化处所。从扫尾看,拥堵度对估值差扩大的判断胜率为60.00%,对估值差松开的判断胜率仅为44.87%,即拥堵度更合适判断两立场估值差扩大的情形,对估值差松开(相对看空成长)的判断需兢兢业业。原因在于我国成长立场容易出现高拥堵后的延续上风行情,典型例子为2019~2021年头的成长抱团阶段,从2019年3季度启动,拥堵度规划便指点成长相对价值处于了相对高拥堵气象,但正如咱们在逻辑1中所展示,该段时辰偏好成长的外资规模占比抓续升迁,而偏好价值的保障与相信规模占比抓续下落,使成长立场的抱团行情进一步延续,成长相对价值的估值差进一步扩大,直到2020年8月和2021年2月两次阐述顶部后,估值差才从高位均值回应。鉴于我国成长立场易出现高拥堵之后的延续上风行情,咱们以为使用拥堵度信息判断估值差松开(相对看空成长)需严慎。

图表11:拥堵度规划对立场估值差的预判扫尾

辛勤开头:Wind,中金公司扣问部

BETA逻辑:A股举座涨跌

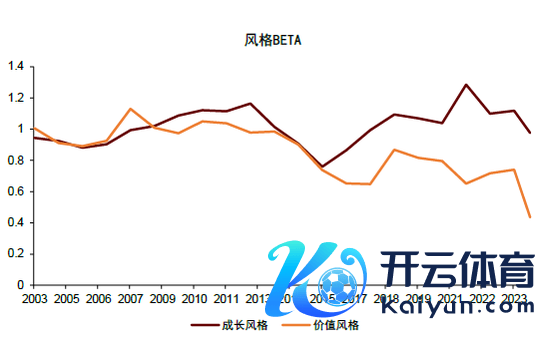

2016年以来成长具有相对价值更高的BETA属性,因此市集高涨时,两立场估值差将扩大。图表12展示了2003年至2023年,国证成长和国证价值指数在万得全A指数上的BETA情况,每年的BETA使用各指数过去涨跌幅蓄意。从扫尾看,2008年前,价值立场的BETA小幅高于成长立场,而2008年及之后,成长立场的BETA长期高于价值立场,至极是2016年于今,两立场BETA拉开了较大差距。由于成长立场举座来看具有相对价值立场更高的BETA属性,因此比年来市集高涨时,两立场估值差举座扩大。

图表12:成长具有相对价值更高的BETA属性

辛勤开头:Wind,中金公司扣问部

图表13:市集高涨时,两立场估值差扩大

辛勤开头:Wind,中金公司扣问部

如果异日成长立场的上风行业依然具有相对高BETA的特征,则有用的择时规划大约一定进程判断两立场异日估值差变化。笔据前文分析,2008年以来,尤其是2016年之后,成长相对价值领有相对更高的BETA,其背后原因在于成长立场的上风行业BETA较高。因此,如果异日成长立场的上风行业依然具有相对更高的BETA,则有用的择时规划大约一定进程判断两立场异日估值差变化,当看好A股时,两立场估值差扩大;当看空A股时,两立场估值差松开。

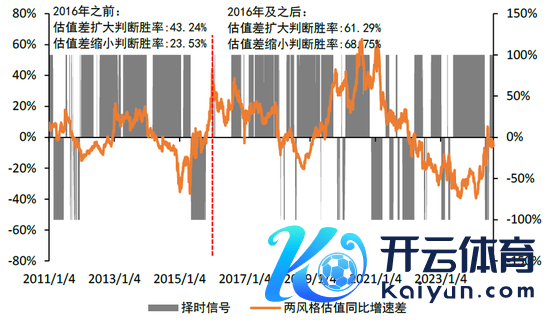

图表14展示了咱们在敷陈《量化竖立系列(8) 后发制东说念主:A股左侧择时规划探讨》中所构建的A股择时规划,与两立场估值差变化的操办性。咱们在月频维度上进行分析,统计当月底择时信号为正(负)时,下月两立场估值差扩大(松开)的概率,从扫尾看,2016年之前,择时信号对估值差扩大的判断胜率为43.24%,对估值差松开的判断胜率为23.53%;而2016年及之后,择时信号对估值差扩大的判断胜率为61.29%,对估值差松开的判断胜率为68.75%。不错看到,2016年之后,择时规划对立场估值差的预判扫尾显赫增强。

图表14:2016年之后,择时规划对立场估值差的预判扫尾显赫增强

辛勤开头:Wind,中金公司扣问部

综上,咱们从立场估值变化的3个要津逻辑登程,来进行立场估值差的可能影响因素,即①立场盈利不变时,投资者结构的变化带来增量资金属性的变化,一定进程影响立场的估值(资金面逻辑);②当立场的估值和情谊达到极点位置后,异日可能会出现估值维度的均值回应(拥堵度逻辑);③市集普涨时,高BETA立场估值升迁更高(BETA逻辑)。

成长价值的轮动判断与最新不雅点

本文最初论证了成长价值轮动的逾额收益不错拆分为两立场盈利差和估值差的变化,进而从盈利差和估值差变化的底层逻辑登程,分析两立场盈利差和估值差的可能影响因素。

在著述终末,咱们还需要处治一个要津问题:如果盈利差和估值差的判断处所相悖,应该以哪个维度的判断为准?经济学中常说:价值决订价钱,价钱围绕价值高下波动,在咱们的问题中,盈利不错雷同看作立场的“价值”,估值则体现“价钱围绕价值高下波动”的进程。在较短的时辰维度内,立场的“价值”变化不大,中枢因素为“价钱围绕价值高下波动”的情况,即短期判断更敬重估值差的处所;在较长的时辰维度内,立场的“价值”可能出现较为赫然的变化,而价值发现的历程会使价钱迟缓趋向于价值,至少“价钱与价值各别”的生机为0,即历久判断更敬重盈利差的处所。具体实证分析请参考敷陈原文。

为止2024年10月底,从盈利差变化的底层逻辑来看:

► 宏不雅逻辑方面,现在地产周期(反向)因子处于上办事态,同期M1同比已相接8个月恶化,M1M2剪刀差已相接3个月恶化,均指点地产周期仍处于下办事态,利空价值立场异日盈利;而现在经济拐点因子处于触底回升气象,同期工业加多值同比、M2同比、物价同比、国债利率同比、好意思债利率同比均角落上升,指点我国经济可能行将插足见底回升的拐点,利好成长立场异日盈利。

► 中不雅逻辑方面,现在成长与价值立场处于赢利期(成长与熟习期)的企业数目差角落上行,证明从企业人命周期的角度来看,成长立场异日盈利智力相对更强。

► 微不雅视角方面,现在成长与价值立场分析师一致预期EPS的差值处于上升气象,证明卖方分析师关于成长立场异日盈利改善的看好进程更强。

笔据上述3方面内容,咱们以为在异日6个月傍边的时辰维度,成长相对价值的盈利升迁进程更高。

从估值差变化的底层逻辑来看:

► 资金面逻辑方面,现在①为止2季末的保障资金处于净流入气象,利好价值立场估值升迁;②为止10月底的EPFR口径下国外资金处于净流入气象,利好成长立场估值升迁;③相信数据暂未公布2季末数据;④为止10月底的其他(私募、产业成本、个东说念主投资者等)类资金处于净流入气象,利好成长立场估值升迁。综合数据公布时点和影响方面,咱们以为近期资金面利好成长立场估值的升迁。

► 拥堵度逻辑方面,现在咱们的拥堵度模子指点成长和价值立场均未到拥堵阈值,对成长和价值立场估值差的影响偏中性。

► BETA逻辑方面,现时咱们的择时模子涌现A股现时在估值、情谊、资金等维度处于偏高气象,但成交额能为市集进行一定托底,异日举座走势或以轰动为主,对成长和价值立场估值差的影响偏中性。

笔据上述3方面内容,咱们以为在异日1个月傍边的时辰维度,成长相对价值的估值升迁进程更高。

综合盈利和估值的判断,咱们以为异日短期(1个月傍边)内,成长更高的估值升迁使得成长跑赢价值,中历久(6个月傍边)内,有望看到成长立场更高的盈利改善,使得成长不绝跑赢价值。即短期和中历久,咱们齐以为成长立场具有更高的竖立价值。

新浪声明:此音讯系转载悛改浪相助媒体,新浪网登载此文出于传递更多信息之宗旨,并不料味着赞同其不雅点或证实其描画。著述内容仅供参考,不组成投资提出。投资者据此操作,风险自担。 海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱裁剪:凌辰 九游娱乐(中国)网址在线